ARCH模型(Autoregressive conditional heteroskedasticity model)全称“自回归条件异方差模型”,解决了传统的计量经济学对时间序列变数的第二个假设(方差恆定)所引起的问题。这个模型是获得2003年诺贝尔经济学奖的计量经济学成果之一。

基本介绍

- 中文名:ARCH模型

- 提出时间:1982年

- 提出者:罗伯特·恩格尔

- 出现文章:《计量经济学》杂誌

简介

作为一种全新的理论,ARCH模型在近十几年里得到了极为迅速的发展,已被广泛地用于验证金融理论中的规律描述以及金融市场的预测和决策。

ARCH模型是获得2003年诺贝尔经济学奖的计量经济学成果之一。被认为是最集中反映了方差变化特点而被广泛套用于金融数据时间序列分析的模型。ARCH模型是过去20年内金融计量学发展中最重大的创新。所有的波动率模型中,ARCH类模型无论从理论研究的深度还是从实证运用的广泛性来说都是独一无二的。

ARCH模型指自回归条件异方差模型,该模型针对因变数的方差进行描述并预测。其中,被解释变数的方差按照公式的设定而依赖于该变数的过去值,或依赖于一些独立的外生变数。

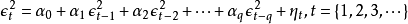

基本思想

ARCH模型的基本思想是指在以前信息集下,某一时刻一个噪声的发生是服从常态分配。该常态分配的均值为零,方差是一个随时间变化的量(即为条件异方差)。并且这个随时间变化的方差是过去有限项噪声值平方的线性组合(即为自回归)。这样就构成了自回归条件异方差模型。

由于需要使用到条件方差,我们这里不採用恩格尔的比较严谨的複杂的数学表达式,而是採取下面的表达方式,以便于我们把握模型的精髓。见如下数学表达:

★ 为因变数,

为因变数,

★ 为自变数,

为自变数,

★ 为误差项。

为误差项。

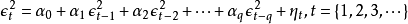

如果误差项的平方服从AR(q)过程,即

(2)其中,

上面(1)和(2)式构成的模型被称为回归-ARCH模型。ARCH模型通常对主体模型的随机扰动项进行建模分析。以便充分的提取残差中的信息,使得最终的模型残差ηt成为白噪声序列。

从上面的模型中可以看出,由于噪声的方差是过去有限项噪声值平方的回归,也就是说噪声的波动具有一定的记忆性,因此,如果在以前时刻噪声的方差变大,那幺在此刻噪声的方差往往也跟着变大;如果在以前时刻噪声的方差变小,那幺在此刻噪声的方差往往也跟着变小。体现到期货市场,那就是如果前一阶段期货契约价格波动变大,那幺在此刻市场价格波动也往往较大,反之亦然。这就是ARCH模型所具有描述波动的集群性的特性,由此也决定它的无条件分布是一个尖峰胖尾的分布。

ARCH模型的套用

ARCH模型能準确地模拟时间序列变数的波动性的变化,它在金融工程学的实证研究中套用广泛,使人们能更加準确地把握风险(波动性),尤其是套用在风险价值(Value at Risk)理论中,在华尔街是人尽皆知的工具。

ARCH模型的变形和发展

- 波勒斯勒夫(Bollerslev)提出GARCH模型(Generalized ARCH);

- 利立安(Lilien)提出ARCH-M模型;

- 罗宾斯(Robbins)提出NARCH模型

参见

- 时间序列

- 风险价值